Künstliche Intelligenz für Finanzdienstleister

Erfahren Sie, wie künstliche Intelligenz Finanzdienstleistungen revolutioniert und Ihnen schnelle Erfolge einbringt.

Der Einsatz von Künstlicher Intelligenz (KI) hat bereits heute einen großen Einfluss auf das Geschäft von Versicherungsunternehmen. Aktuelle und zukünftige Anwendungen der Technologie werden für die Zukunft der Branche von entscheidender Bedeutung sein.

Seit KI („Artificial Intelligence“, AI) den erforderlichen Reifegrad für reale Anwendungen erreicht hat, betrachten führenden Vertreter der Versicherungsbranche sie als eine der potenziell einflussreichsten Innovationen. Die Branche zeichnet sich jedoch nicht durch schnelle Entwicklungen aus, was vor allem auf die strenge Regulierung zurückzuführen ist. So haben die meisten Transformationen sich bisher eher auf einzelne Funktionen als auf ganzheitliche Arbeitsabläufe konzentriert. Aktuelle KI-Integrationen eröffnen heute zahlreiche Anwendungsfelder im Front- und Backoffice. Ungenutzte Potenziale liegen beispielsweise in der Senkung von Customer Experience-Kosten durch KI-Analysen von Kontext und Intention bei Kundenanfragen. Im Backoffice könnten automatisierte Prozesse im Schadenmanagement zu erheblichen Kosteneinsparungen führen.

Mit der stetigen Weiterentwicklung der künstlichen Intelligenz eröffnen sich viele neue Anwendungsmöglichkeiten, die auch die menschlichen Dienstleistungsfähigkeiten verbessern können. Laut Forbes wird Artificial Intelligence in der Versicherungswirtschaft bis 2030 ein Volumen von 35,77 Mrd. USD erreichen.

Generative KI (GenAI) hat sich längst von der Unterhaltungsindustrie auf andere Sektoren ausgebreitet. Trotz starker Regulierung gehört die Versicherungswelt zu den Branchen, für die ein tiefgreifender Umbruch prognostiziert wird. Die Demokratisierung von KI-Modellen kann Versicherern helfen, erhebliche Effizienzsteigerungen zu erzielen, moderne Geschäftsmodelle zu implementieren, personalisierte Dienstleistungen anzubieten und so zu einer ganzheitlichen Optimierung der Unternehmensprozesse führen.

Ein Bericht von Deloitte zeigt, wie GenAI-Modelle eine Teil-Automatisierung wichtiger Versicherungsprozesse ermöglichen: Von der Interaktion mit Kunden bis zur Schadensregulierung. GenAI wird somit die Kundeninteraktion, die Anonymisierung von Daten (insbesondere personenbezogener Daten), die Erstellung individueller Angebote, die Risikoprüfung und die Schadenbearbeitung optimieren und teilweise vollständig autonom durchführen. Dies führt zu einer erheblichen Entlastung der Mitarbeiter und einer effizienteren Nutzung der Ressourcen. Die Boston Consulting Group (BCG) bestätigt diese Aussage: Kundendienstmitarbeiter verbringen derzeit bis zu 35 Prozent ihrer Zeit damit, Informationen aus verschiedenen Quellen zusammenzutragen – ein enormer Zeitaufwand, der durch die Übertragung datenbezogener Routineaufgaben an GenAI um bis zu 50 bis 60 Prozent reduziert werden könnte.

Seit der COVID-19-Pandemie haben Versicherungsunternehmen ihre Arbeitsabläufe digitalisiert, um ihre Mitarbeiter an entfernten Standorten zu unterstützen und Online-Kanäle für den Kundenservice zu optimieren. Während sie ihre digitalen Fähigkeiten weiter ausbauen, benötigen sie maschinelles Lernen (Machine Learning, ML), um ihren Betrieb skalieren zu können. Der zunehmende Einsatz dieser Algorithmen verändert die Geschäftslandschaft und die Kundenerwartungen.

Um sich auf diese Veränderungen vorzubereiten, müssen Führungskräfte die treibenden Faktoren verstehen und KI-Lösungen in ihre Versicherungsprozesse integrieren, um wettbewerbsfähig zu bleiben.

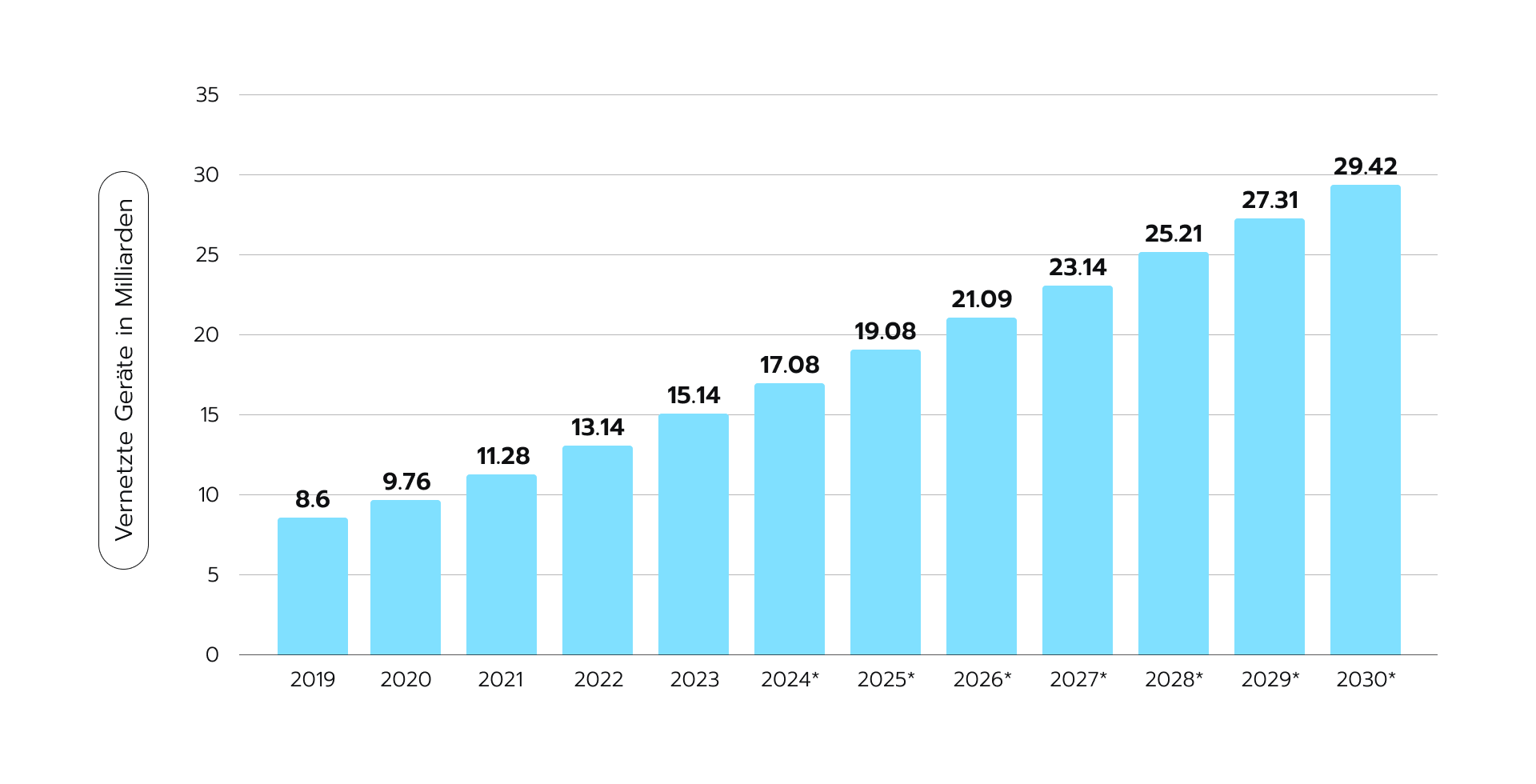

Die Zahl der weltweit vernetzten Geräte wird bis 2030 voraussichtlich auf 29,42 Billionen ansteigen (siehe Abbildung 1). Das rasante Wachstum der von diesen Geräten generierten Daten bietet Potenzial für Versicherungen. Die von Fitnesstrackern, Smartwatches, IoT-Haushaltsgeräten, vernetzten Brillen und medizinischen Geräten generierten Daten bieten tiefere Einblicke in das Verhalten der Kundinnen und Kunden. Für die Unternehmen bedeutet dies, dass sie dringend individuell angepasste Produktangebote und Preisstrategien entwickeln und implementieren müssen. Abbildung 1. Anzahl der vernetzten Geräte weltweit von 2019 bis 2030

Abbildung 1. Anzahl der vernetzten Geräte weltweit von 2019 bis 2030

Mit der zunehmenden Verbreitung von IoT-Technologien ist zu erwarten, dass neue Open-Source-Protokolle für den sicheren Datenaustausch zwischen verschiedenen Branchen entstehen. Mit großer Wahrscheinlichkeit werden sich private und öffentliche Organisationen zusammenschließen, um geschützte Ökosysteme zu schaffen, die den Informationsaustausch unter Einhaltung gemeinsamer rechtlicher Rahmenbedingungen gewährleisten.

KI-Anwendungen werden auch für die operativen Strategien von Versicherungsunternehmen immer relevanter, da sie zu einer massiven Verbesserung von Geschäftsmodellen und Kundenservice beitragen. In diesem sich ständig verändernden Umfeld ist es für Unternehmen und Organisationen unerlässlich, sich über die neuesten Entwicklungen und die damit verbundenen Vorschriften informiert zu halten.

Abbildung 2: Vorteile von Künstlicher Intelligenz im Underwriting

Das Underwriting als reifer Bereich für die KI-Transformation erfährt sowohl im Privat- und Firmenkundengeschäft als auch in der Gruppenversicherung eine hohe Fluktuation im Platzierungs- und Einkaufsverhalten. In der Branche wird deutlich mehr eingekauft als in der Vergangenheit. Trotz hoher Nutzung von Vergleichsportalen und Preisanfragen bleibt die Mehrheit beim bisherigen Versicherungsanbieter.

Infolgedessen müssen die Teams heute ein wesentlich höheres Arbeitspensum bewältigen, bei etwa gleicher Rentabilität. Es wird viel Zeit in die Vorbereitung von Unterlagen, die Ausarbeitung von Angeboten und die Erstellung von Kostenvoranschlägen investiert, für Geschäfte, die letztendlich keinen Gewinn abwerfen.

Hinzu kommt, dass die Mitarbeiterinnen und Mitarbeiter rund 70 Prozent ihrer Zeit für Tätigkeiten aufwenden müssen, die nicht zu ihrem Kerngeschäft gehören. Verschärft wird dieses Problem durch die zunehmende Zahl von Anträgen, die von Maklern eingereicht werden. In solchen Fällen trägt der Zeitverlust bei gleichzeitiger Nichteinhaltung wichtiger Underwriting-Kennzahlen wie Quote-to-Bind und Yield Ratio zur allgemeinen Ineffizienz eines Versicherungsunternehmens bei.

Traditionell ist die Versicherung ein Vermittlungsgeschäft, bei dem der Vertrieb durch vertrauenswürdige Dritte erleichtert wird. Diese Vermittlungskanäle sind derzeit erheblichen Veränderungen unterworfen. Insbesondere in Bereichen, die eine sorgfältige Risikoselektion und -bewertung erfordern, stellen Unterbrechungen ein großes Problem dar. Dies ist auf die Auswirkungen von COVID-19 auf die Medizin- und Automobilindustrie, pandemiebedingte Unterbrechungen von Geschäftsprozessen und Herausforderungen in der Lieferkette zurückzuführen.

Erfahren Sie mehr darüber, wie wir das Kundenerlebnis verbessert haben, um die Konversionsraten für Trov zu erhöhen. Lesen Sie die Erfolgsgeschichte hier.

Ein weiterer Aspekt ist die bereits erwähnte Vielzahl von Datenquellen, Datensätzen und Möglichkeiten der Datenverarbeitung, wie z.B. die Integration neuer Erkenntnisse oder die Verbesserung der Datenqualität. Um Effizienz und Genauigkeit zu gewährleisten, müssen die Dienststellen mit den neuesten Technologien vertraut sein und diese in ihre bestehenden Arbeitsabläufe integrieren.

KI-Technologie kann die Herausforderungen in verschiedenen Aspekten der Aktivitäten auf Dateiebene bewältigen, einschließlich:

Künstliche Intelligenz kann im Underwriting den Vergleich von Anträgen optimieren, Muster in großen Datensätzen erkennen und die Effizienz steigern. Der Einsatz von Machine Learning ermöglicht eine umfassendere Analyse von Ansprüchen und Anträgen. Fortschrittliche KI-Systeme können, wenn sie richtig eingesetzt werden, Folgendes leisten:

KI-Modelle können all diese Erkenntnisse in einem Underwriting-Portal zusammenfassen – und so den Tarifierungs- und Angebotsprozess beschleunigen. Erfahrungen zeigen, dass eine solche ganzheitliche Lösung den Versicherungsträgern helfen kann, die Angebotsgeschwindigkeit um 20 bis 40 Prozent und die Durchlaufzeit um 50 Prozent zu senken.

Insbesondere im Hinblick auf GenAI zeichnen sich diese Modelle durch eine schnelle Analyse großer Mengen strukturierter und unstrukturierter Daten aus. Sie können zeitnah Erkenntnisse liefern, die es den Risikoprüfern ermöglichen, ihre Einschätzung potenzieller Risiken zu verbessern, Schadenwahrscheinlichkeiten besser zu berechnen, fundierte Underwriting-Entscheidungen zu treffen und angemessene Preise für einzelne Schäden festzulegen.

Wenn Sie den Einsatz von KI erwägen, sollten Sie sich zunächst auf den Einsatz von Machine Learning konzentrieren. Nutzen Sie externe Datenquellen, ermöglichen Sie einen breiteren Vergleich von Anträgen und Forderungen und erkennen Sie Ähnlichkeiten schneller. KI-Tools helfen Ihren Mitarbeitern, die Suchparameter zu erweitern, Muster effizient zu erkennen und auch Anträge zu bearbeiten, die nicht in ihr spezifisches Segment fallen.

Diskontinuität wird durch KI abgemildert, wenn Mitarbeiter in der Lage sind Aufgaben außerhalb ihres regulären Arbeitspensums zu übernehmen. KI-Modelle fördern eine bessere Zusammenarbeit im Unternehmen, indem sie Mitarbeiter dazu befähigen, Aufgaben aus einer unternehmensweiten Perspektive zu betrachten und Wissenslücken zu schließen.

Aus unserer Erfahrung in der Zusammenarbeit mit verschiedenen Versicherungsunternehmen wissen wir, wie viele von Ihnen bereits über Proof of Concepts verfügen und Erfahrungen mit der Integration von KI gemacht haben. Eine effiziente Arbeitsweise ist jedoch nur durch Konnektivität und Orchestrierung über den gesamten Prozess hinweg möglich. Integrieren Sie KI nahtlos in den bestehenden Workflow, um die volle Effektivität zu erreichen.

Die Schadensbearbeitung bedarf tiefgreifende Veränderungen, da derzeit jeder dritte Kunden mit der Bearbeitungsdauer seines Schadensfalls unzufrieden ist. Diese Unzufriedenheit bezieht sich in der Regel nicht in erster Linie auf die Höhe der Entschädigung, sondern vielmehr auf die Bearbeitungszeit und die Komplexität des Entschädigungsverfahrens aus der Sicht des Kunden. Um dieses Problem anzugehen, muss der gesamte Prozess der Interaktion mit dem Kunden, einschließlich der Entscheidungsgenauigkeit, neu gestaltet werden.

KI kann dazu beitragen, die Schadensbearbeitungen zu beschleunigen, indem einfache Schadenprozesse automatisiert werden. Die Einführung von GenAI-Chatbots kann die Kommunikation mit den Kunden verbessern und die Bearbeitungszeiten verkürzen. Beispielsweise können Anfragen im Callcenter durch die Einführung von KI-Intelligenz oder sogar „intelligenten“ regelbasierten Systemen leicht bearbeitet werden, da es sich bei den meisten Anfragen um einfache Überprüfungen des Anspruchsstatus, Adressänderungen und andere Aufgaben handelt. Die Genauigkeit des Ausgleichs bleibt jedoch eine Herausforderung. Die Aufrechterhaltung dieser Abrechnungsgenauigkeit wird aufgrund der steigenden Inflation, des Mangels an Chips, der Unterbrechung der Versorgungskette und anderer aktueller Faktoren immer schwieriger.

Da in den Arbeitsabläufen der Schadenregulierer nach wie vor viele manuelle Schritte erforderlich sind, ist die Kundenerfahrung nach wie vor fragmentiert. Obwohl viele Versicherer Teile ihrer Schadenbearbeitung digitalisiert haben, ist eine umfassende End-to-End-Transformation schwierig zu erreichen.

All diese Herausforderungen erschweren es den Versicherern, die Erwartungen ihrer Kunden zu erfüllen. Mit der raschen Einführung und Entwicklung neuer Technologien und der oft übertriebenen Werbung der Unternehmen für technologischen Fortschritt erwarten die Kunden, dass der Kauf- und Bestandsprozess wesentlich einfacher und schneller wird.

KI kann die Schadenbearbeitung beschleunigen, indem einfache Schadenprozesse automatisiert werden. Die Prüfung der Anspruchsberechtigung, die nahtlose Entgegennahme von Ansprüchen und die Unterstützung bei der Überprüfung von gedeckten Ereignissen sind Beispiele für Effizienzsteigerungen durch KI. Unternehmen sollten sicherstellen, dass trotz Automatisierung eine nahtlose Konnektivität gewährleistet ist, um eine durchgängige Transformation zu ermöglichen.

KI bietet zahlreiche Möglichkeiten zur Beschleunigung verschiedener einfacher Schadenprozesse:

Trotz der Verfügbarkeit von Einzellösungen und Paketen von Drittanbietern sind eine nahtlose Konnektivität und ein reibungsloser Arbeitsablauf von entscheidender Bedeutung. Komplexe, hochemotionale oder hochkomplexe Schadensfälle (z. B. DNO und ENO im gewerblichen Bereich sowie Todesfälle und Langzeitinvalidität in der Lebensversicherung) erfordern weiterhin menschliche Interaktion, da sie die Fähigkeiten von KI-Algorithmen übersteigen.

Die Integration von GenAI-Chatbots in das Schadenmanagement bietet eine effiziente Möglichkeit, Nutzerinformationen zu sammeln und grundlegende Fragen zu beantworten. Dies kann die Arbeitsbelastung von Call Centern verringern, die Bearbeitungszeit verkürzen und die allgemeine Nutzererfahrung verbessern.

In ihren verschiedenen Ausprägungen hat Künstliche Intelligenz das Potenzial, die Versicherungsbranche grundlegend zu verändern. Aktuelle Trends und Prognosen zeigen, dass die Schadenbearbeitung und das Underwriting die ersten beiden Bereiche sind, die sich in der aktuellen Landschaft stark verändern werden. Unternehmen, die diese Potenziale erkennen und ganzheitliche, automatisierte Prozesse etablieren, werden einen Wettbewerbsvorteil erlangen und die steigenden Kundenerwartungen erfüllen können.

Wenn Sie mehr darüber erfahren möchten, wie Künstliche Intelligenz Ihnen dabei helfen kann, Ihre Versicherungsprozesse zu optimieren und Ihr Unternehmen zukunftssicher zu machen, wenden Sie sich jetzt an unsere Experten für ein kostenloses Beratungsgespräch.

Sprechen Sie uns an

Wir freuen uns, von Ihnen zu hören. Bitte nutzen Sie das unten stehende Kontaktformular, wir werden uns in Kürze bei Ihnen melden.